| Входящее перестрахование в РФ – ожидания специалистов |

|

Аналитическая и консалтинговая компания «БизнесДром» подготовила обзор рынка входящего перестрахования, в ходе которого были опрошены специалисты по перестрахованию ряда компаний, сильно отличающихся друг от друга и объемами бизнеса, и бизнес-моделями, и позициями на рынке. В 2017 году ожидается снижение объема рыночного входящего перестрахования в РФ (без учета РНПК) на 15% за счет уменьшения количества игроков, уменьшения мотивации к распределению рисков между страховыми компаниями через перестрахование из-за введения обязательной цессии, а также за счёт сокращения объема псевдоперестрахования. Цеденты будут стремиться оставить на собственном удержании более высокие доли риска, при этом концентрация рынка у пяти ведущих перестраховщиков увеличится до 76%. Первое место по объему сборов займет Российская национальная перестраховочная компания с объемом сборов более 11 млрд руб.

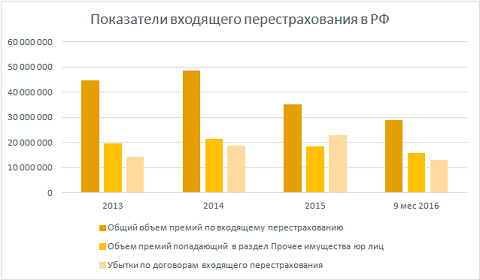

Объем рынка входящего перестрахования за 9 месяцев 2016 года составил 28,8 млрд рублей, что позволяет прогнозировать его рост в годовом исчислении более чем на 10% по отношению к провальному 2015 году. В 2015 году сборы составили 35,2 млрд рублей, что на 27% меньше чем в 2014 году. Падение было обусловлено как общей негативной экономической ситуацией, так и начавшимся масштабным процессом по улучшению качества активов страховщиков, вследствие чего рынок покинуло значительное количество цедентов. Активная борьба с псевдоперестраховочными операциями также внесла вклад в виде сокращения общего объема входящего перестрахования внутри страны и значительного сокращениея количества национальных компаний, специализирующихся на псевдоперестраховочных операциях. Структуры, известные среди участников рынка, прежде всего, как операторы схемного бизнеса, перестают попадать в ТОП-5 наиболее крупных перестраховщиков начиная с 2015 года, отмечает Директор департамента перестрахования ООО «Проминстрах» Андрей Долгополов. Значительный объем схемного бизнеса проходил через операции по страхованию имущества юридических лиц («Прочее имущество юридических лиц» в классификации Банка России), по этой же графе классификации проходит более половины от всего объема входящего перестрахования в РФ. Несмотря на выбывание профильных схемных игроков абсолютные и относительные значения премии в этом сегменте растут, что позволяет сделать вывод скорее о переформатировании, чем об исчезновении данного вида бизнеса. В свете контроля за качеством резервов компаний использовать перестрахование внутри РФ чисто как инструмент для транзита средств стало экономически нецелесообразно, но в комбинации с классическим размещением финансовые составляющие операций остались. В 2017 году заместитель генерального директора ООО «Страховой брокер Топ Тайм» Тимофей Волков прогнозирует сокращение объема рыночного входящего рыночного перестрахования в РФ (без учета РНПК) в пределах 15%, что будет связано с вымыванием с рынка средних и мелких компаний, нуждающихся в большем удельном объеме перестраховочной защиты относительно размеров своих портфелей по сравнению с крупными игроками, с сокращением количества перестраховочных обществ, перестраховщиков, а также с появлением обязательной цессии в РНПК, которая скорректирует распределение рисков среди участников рынка через перестраховочные механизмы, заменяя их на сострахование. Улучшение качества активов цедентов также будет способствовать постепенному повышению лимитов собственных удержаний компаний. С учетом РНПК показатели входящего перестрахования вырастут примерно на 17%, прогнозирует Тимофей Волков. Безусловно, основной прирост будет происходить за счет перераспределения премий, шедших западным игрокам в рамках облигаторов и крупных фактультативов в пользу РНПК за счет обязательной цессии и её превышения. Эта тенденция стала проявляться уже по результатам возобновления облигаторных договоров на 2017 год. По наблюдениям Главного андеррайтера по Центральной и Восточной Европе Hannover Re Александра Герасименко, создание РНПК, безусловно, повлияло в определенной степени на объем передаваемой премии на Запад. «Что касается нашего портфеля, нам удалось сохранить и даже определенным образом усилить сотрудничество с российскими цедентами за счет долгосрочного и стабильного присутствия на рынке и организации эффективной и взаимовыгодной работы с цедентами. Мы всегда подчеркиваем, что работаем с нашими партнерами «в долгую» и обеспечиваем перестраховочной поддержкой и в хорошие, и в трудные времена» – отмечает Герасименко. Особенно полезной национальная емкость могла бы стать для рисков, которые, по тем или иным причинам, будь то санкции или объект страхования, не передавались в необходимом масштабе на иностранные рынки. «Российская национальная перестраховочная компания существенно увеличивает внутреннюю перестраховочную емкость. К сожалению, такие важные виды покрытия, как страхование ответственности застройщиков, пока что этой емкостью в достаточной степени не покрываются», – отмечает генеральный директор ООО «Региональная страховая компания» Виктория Ясенко.

Концентрация рынка входящего перестрахования в России за трехлетний период удвоилась. В 2016 году, до введения обязательной цессии в РНПК, на долю наиболее крупного перестраховщика приходится 24% рынка, а пять крупнейших перестраховщиков получили около 60% от общего объема подписанной перестраховочной премии. В 2014 году это значение составляло всего 37%. По мнению Андрея Долгополова, в 2017 году государственная национальная перестраховочная компания получит долю около 28% от рынка входящего перестрахования России, что составит около 11 млрд рублей и увеличит концентрацию рынка среди пяти крупнейших до 76%, при этом доминирующий объем будет сосредоточен у тройки лидеров. «Идея создания национальной перестраховочной компании прекрасна. Во многих странах перестраховщики, созданные государством, дали позитивный импульс развитию национальных рынков, вышли далеко за их рамки и стали авторитетными игроками на международном рынке. Настораживает не сама идея, а её реализация. Пока существуют опасения, что мы получили не рыночного игрока, а очередной контролирующий и карательный орган, который может использоваться для управления рынком. Надеюсь, эти опасения окажутся беспочвенными», – размышляет генеральный директор ООО СК «РОСИНКОР Резерв» Дмитрий Ванин. Управляющий партнер ООО «БизнесДром», генеральный директор ООО СБ «Топ Тайм» Арсений Поярков Источник: Іnsur-info.ru |