| Рост размера незастрахованных имущественных рисков до $150 млрд |

|

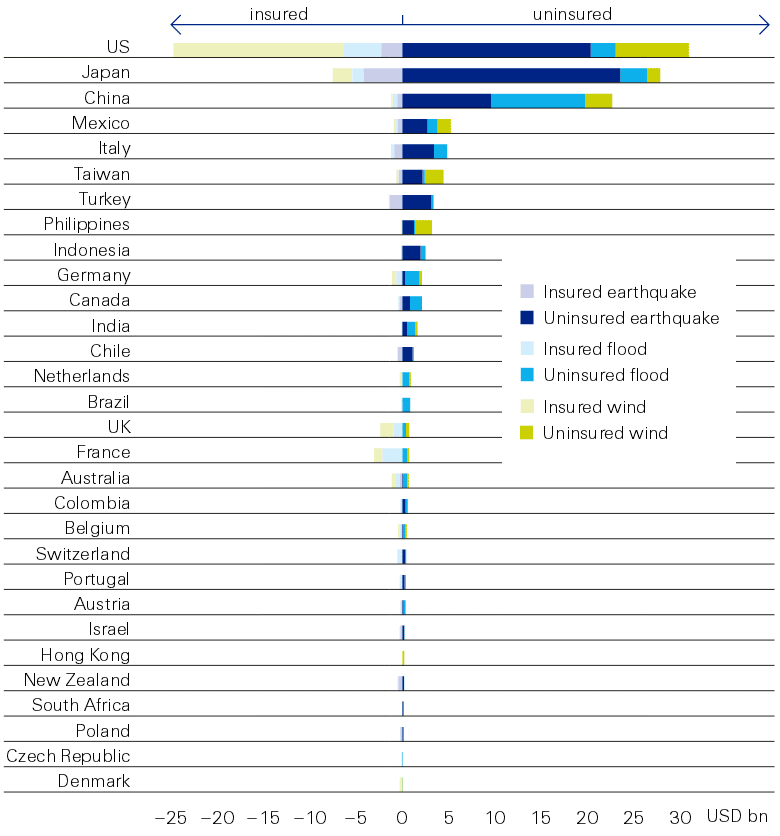

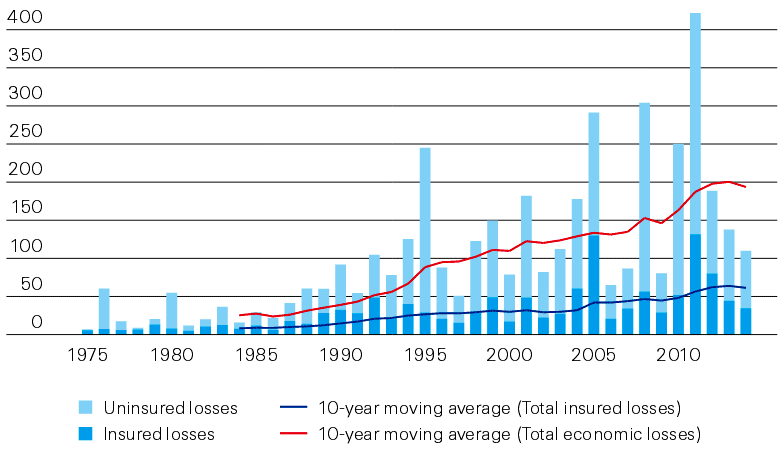

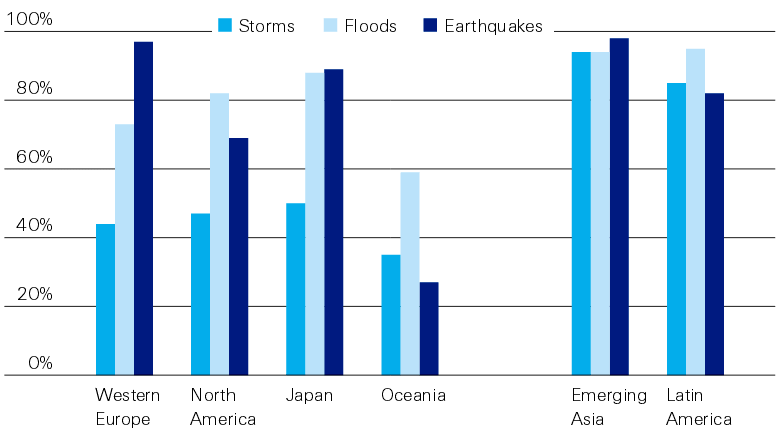

Доля незастрахованных имущественных убытков от глобальных природных катастроф в мире на протяжении последних 10 лет неуклонно растет — 70% или $1,3 трлн. экономических потерь от стихийных бедствий за этот период были не застрахованы. Страховщики прогнозируют, что глобальные потери от «незастрахованных» стихийных бедствий могут превышать $150 млрд. в год. Больше всего пострадают экономики развивающихся стран, где 80-100% убытков не застрахованы. Дефицит страхования имущественных рисков является глобальной проблемой, говорится в новом Большая часть незастрахованных рисков в мире приходится именно на глобальные природные катастрофы, риск наступления которых неуклонно растет на протяжении последних 40 лет. Так, в последние 10 лет, совокупный общий ущерб для имущества граждан и предприятий в результате стихийных бедствий превысил $1,8 трлн., из которых было застраховано всего около 30% потерь. Иными словами, общая нехватка страхового покрытия или «разрыв в покрытии» был на уровне $1,3 трлн. Исследование Swiss Re также показывает значительное недострахование имущества и от других рисков, не имеющих отношения к стихийным бедствиям — даже многие развитые рынки являются недостаточно застрахованными по отношению к размеру их экономик. Не смотря на быстро растущий средний класс в развитых странах и появление у населения дополнительных накоплений и имущества, страхование рисков для них еще не является приоритетом и развивается слабыми темпами. На протяжении последних 40 лет в мире неуклонно растет разрыв глобальной защиты имущества от рисков природных катастроф, несмотря на то, что количество заявлений об ущербе от этих рисков за эти годы значительно увеличилось. По мере экономического развития и текущей урбанизации, особенно в развивающихся регионах, доля незастрахованного имущества, которое подвергается рискам, значительно выше застрахованного. Моделирование дефицита глобальной защиты от природных катастроф Потенциал глобальных убытков оценивается с использованием модели трех основных природных опасностей — землетрясения, наводнения и бури. Такие маловероятные события, как мощные ураганы или землетрясения, не учитываются, как правило, в статистических данных, тем самым, обеспечивая модели убытков более полное представление о ситуации. Например, в штате Флорида не происходило за последние 10 лет сильных разрушительных ураганов, но все же риск повреждения имущества именно от этих природных рисков остается достаточно высоким. Результатом такого моделирования в настоящее время является ежегодный дефицит защиты в размере $153 млрд., из расчета средних убытков от катастроф за последние годы. В абсолютном выражении на США, Японию и Китай приходится более половины дефицита страховой защиты имущества — $81 млрд. На развивающихся рынках, экономические потери не застрахованы в среднем на 80-100%, что означает, что стихийные бедствия могут значительно истощить ресурсы развивающихся более уязвимых экономик. Прогнозируемые размеры застрахованных и незастрахованных убытков от природных катастроф

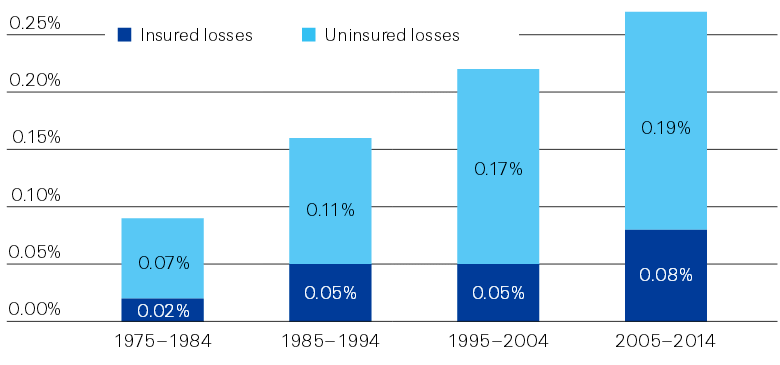

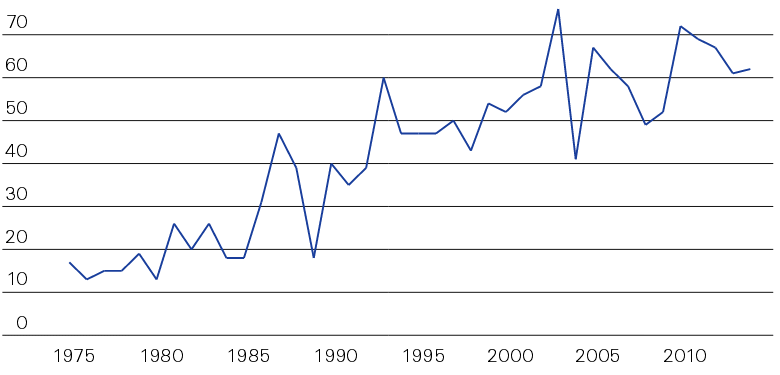

В США и Японии наиболее непокрытым остается риск землетрясений. В этих странах есть регионы с большой концентрацией дорогой недвижимости, большая часть которых не застрахована от убытков, вызванных землетрясениями, несмотря на относительно высокую частоту землетрясений, говорят в Swiss Re. В Китае, среди основных угроз — наводнения в крупных промышленных густонаселенных зонах, убытки от которых могут привести к серьёзным экономическим потерям Общие имущественные риски, как и риски природных катастроф, также недооценены Имущество больше подвержено не рискам природных катастроф, а «общим имущественным рискам», таким как пожар, повреждение водой, кража со взломом и т.д., которые во многих странах застрахованы недостаточно для этих рисков. Используя в качестве ориентира страны, где большинство этих рисков застраховано, страховщики определили дефицит страхования этих рисков в размере почти $68 млрд. По их мнению, непропорциональный рост благосостояния населения некоторых стран и увеличение стоимости их активов без роста числа застрахованных объектов может привести к еще большему разрыву глобального страхового покрытия. Глобальные застрахованные и незастрахованные убытки от природных катастроф в процентах от ВВП, 1975-2014

По мнению Swiss Re, процент недострахования общих имущественных рисков является не совсем корректным, так как предполагает сравнение стран с большинством застрахованных объектов с развивающимися странами с нулевой страховой защитой имущества. Существует еще много незастрахованных имущественных рисков и рисков отвественности, вытекающих из действующих и недавно появившихся рисков, таких как киберриски и перерыв производства. Если к рискам природных катастроф прибавить и другие имущественные риски, то размер прогнозируемого дефицита глобальной защиты имущества может составлять более $221 млрд. в год, которые могли быть при страховании покрыты страховым и перестраховочным обществом, а не ложиться на плечи отдельных граждан, корпораций и государственных учреждений. Ущерб от природных катастроф в разрезе застрахованных и незастрахованных убытков, 1975-2014 и 2014 год, $ млрд.

Незастрахованные убытки природных катастроф по регионам в % от экономических потерь, 1975-2014

Количество катастрофических наводнений в глобальном масштабе, 1975-2014

Как решить проблему недострахования рисков? Существуют разные причины неполного страхования рисков или вообще отсутствие их страхования — начиная от восприятия риска, культуры страхования и специальных знаний, и заканчивая доступностью страхового покрытия и надеждой на финансовую поддержку правительства после стихийных бедствий. Также среди причин эксперты называют отсутствие доверия к страховым компаниям, отсутствие налоговых преференций, ограниченный доступ к страхованию и сложности ведения бизнеса. Недооценка активов в связи с отсутствием информации и информированности является еще одним фактором, способствующим дефициту страхования. Некоторые риски, такие, как разрушительные природные катастрофы, терроризм, киберриски или перерыв производства, могут изменить восприятие страховой защиты, считают в Swiss Re. Задача страховой отрасли — сосредоточиться на потребностях тех, кто незастрахован. Чтобы ликвидировать дефицит неполного страхования необходимо, чтобы страховщики и перестраховщики продолжили анализировать статистические данные и совершенствовать аналитические инструменты для отслеживания изменяющейся карты рисков, не только природных катастроф, но и опасностей, которые трудно поддаются оценке, такие, как терроризм, киберриски и непрерывность производства и бизнес-процессов. Кроме того, рынку необходимы инновации в новые страховые продукты, бизнес-процессы и распределение рисков, необходимых для получения новых клиентов, которые ранее не были застрахованы. Но страховщики не могут изменить ситуацию самостоятельно — им необходимы благоприятные условия на рынке, доступ к информации о рисках и, в определенных случаях, таких как терроризм или крупные техногенные или природные катастрофы, государственного участия, чтобы расширить страховое покрытие таких рисков. Успешное решение проблемы неполного страхования имущества требует скоординированных усилий и инновационного мышления, как в государственном, так и в частном секторах. |